社長の資産作り

税法・会社法を駆使して社長の個人資産を

3倍速で増やすサービス

持ち株会社x税制x不動産投資で 資産の形成をサポート

社長の資産作り

税法・会社法を駆使して社長の個人資産を

3倍速で増やすサービス

持ち株会社x税制x不動産投資で

資産の形成をサポート

社長、個人資産について

次のような悩みはありませんか?

- 長年会社経営をしてきたが 個人財産があまりない

- 個人財産の作り方が 分からない

- 老後の資金不足2,000万円 どう作ればよいか分からない

- 不動産など不労所得をどうすれば 作れるのか分からない

- 家族に資産を残したいが どうすればよいのか分からない

こうした悩みは、 法人を活用した個人資産作りに強い

税理士法人JNEXTなら、解決できます!

なぜ選ばれる?

JNEXTの「社長の資産作り」

社長向け資産づくり提案は、法人を活用することで、個人に比べて3倍速で個人資産を増やすサポートするサービスです。

選ばれる理由は3つあります。

法人税率を活用した

資産作りの提案

個人所得税の税率は住民税込みで最大55%、課税所得1,800万円で50%です。これに比べ法人税は所得金額800万円まで約25%(実効税率概算)ですので、圧倒的に有利です。この税率の差を活かします。

法人だからできる

資産づくり提案

法人を活用すれば、個人所得に合算する必要が無くなり、税率が低く抑えられます。さらに各節税の方策を取ることができます。

事業法人を活用した

資産づくり提案

会社の社長であれば、持株会社化することで、所有と経営の分離を行い持株会社での配当受取りができますので、効果的な資産運用ができます。

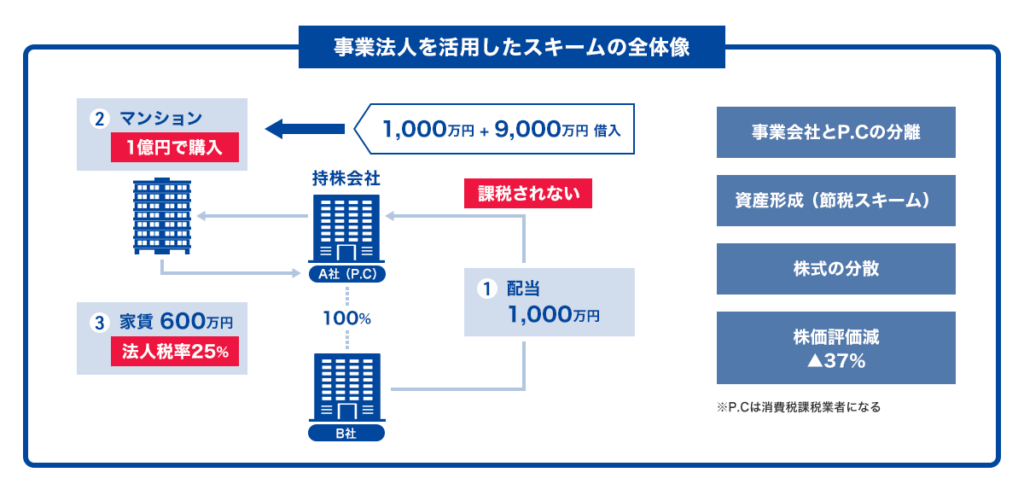

「社長の資産づくり」の スキーム

個人と比べると3倍速で個人資産が増える「社長の資産づくり」のスキームでは、

「個人と法人の税率の差」と「非課税の会社間の配当」を活用しています。

このスキームの前提条件と 収益イメージ

社長の資産づくり」のスキームでは、次のような5つの前提条件をもとに法人で資産運用をします。

この数字が変わるとすべての計算結果が変わってきますので、とても大事です。

※実際の税金の割合や借入金額などは、現在の状況によって異なりますので、個人資産作りにご興味のある方は、まずは一度、お問い合わせ下さい。

- 個人の所得税住民税の適用税率50%(1,800円以上)を想定

- 不動産物件の価格の90%の融資が可能と想定(頭金1割で購入)

- 家賃収入は投資額の6%とする

- 税金の計算には便宜上、経費は計上せず

- 法人税の実効税率25%、個人の実効税率50%とする

社長の資産づくりの収益イメージ

この前提条件のもとで、法人で1億円の物件を購入して6%で運用した場合と、個人で5,000万円の物件を購入して6%で運用した場合の収益イメージはこちらの通りです。スキームを使った場合の手残りの資産が、個人の3倍であることが確認できます。

| スキーム (法人活用) | 個人 | |

|---|---|---|

| 配当 | 無税 | 50% |

| 頭金 | 1,000万円 | 500万円 |

| 借入金 | 9,000万円 | 5,000万円 |

| 家賃収入 | 600万円 | 300万円 |

| 税金 | ▲150万円 | ▲150万円 |

| 手残り(資産) | 450万円 | 150万円 |

物件購入のための頭金は約10%で、残りの90%を銀行から借り入れます。

このスキームを使った場合、6%の家賃収入に対して、法人税として25%がかかりますので、手残りの個人資産は450万円です。

個人の場合は1,800万円以上の収入があると仮定し、税金を50%で計算しますので、手残りの資産は150万円です。

理論上、このスキームの場合、個人で資産運用をする場合と比べると、3倍の資産作りができます。

社長の資産作りの

料金体系

社長の資産づくりの料金体系を ご案内致します。

| 社長向け資産形成提案 | |

|---|---|

| ご提案 | 無料 |

| 初期費用 | 無料 |

| 月額 | お見積り |

導入手順のご案内

サービス説明・費用提示

スキームのご説明と実施した場合の費用をご案内致します。

ヒアリング

お客様の会社や資産の状況について伺います。

ご契約完了・業務開始

ご契約内容にご納得頂けたら、契約書を交わし、業務を開始致します。