起業資金の調達の検討は、独立開業の際には欠かせないことです。資金調達の手段を確保することで、事業計画に幅も出てきますし、ビジネスの成功にも繋がりやすくなるでしょう。資金調達するには色々な方法がありますが、今回は6つに絞って紹介していきます。それぞれに特徴が異なるので、良く吟味しながら、相応しい手段を検討していきましょう。

起業資金を集める6つの方法

1.プロパー融資

2.保証協会付き融資(制度融資)

3.日本政策金融公庫

4.クラウドファンディング

5.VC(ベンチャーキャピタル)

6.家族・知人からの借り入れ

1.プロパー融資

プロパー融資とは直接、金融機関から融資を受ける方法を指します。当然のことながら、かなりの高確率で貸し付けたお金を回収できると見込めない限り審査に通してくれることはありません。もしも、不良債権となってしまった場合に、責任はすべて金融機関が負わなければいけないからです。審査に通りさえすれば融資額の上限がないという点は魅力的ですが、審査が厳しく返済期間の短いケースが多いのでは、起業時にはあまりオススメできません。

2.信用保証協会付き融資(制度融資)

信用保証協会とは信用保証協会法に基づいて設置されており、内閣総理大臣や経済産業大臣、都道府県知事が監督している機関です。基本的には各都道府県に1つずつ設置されています。信用保証協会付き融資についてもプロパー融資と同じく、借入先は金融機関になります。プロパー融資と異なるのは、信用保証協会という組織が返済について保証をしてくれるという点です。つまり、万が一債権者が返済できなくなってしまった場合、金融機関への借金を信用保証協会が引き受けることで、金融機関のリスクを低減しているわけです。このために、民間金融機関は安心して事業者に資金を融通しやすくなっています。信用保証協会が保証する上限額は無担保保証の場合で8,000万円ですが、創業融資に利用するケースでは上限が低く定められているのが一般的で、たとえば東京都では3,500万円となっています。また、信用保証協会を利用する場合には、保証料として一定の金額を借入時に一括で納めなくてはならず、保証料率については融資におけるリスクを考慮して決まります。当然のことながら、リスクが高いと判断されるほど高い保証料を支払うのが基本です。しかし、創業融資に限っては「責任共有外保証料率」が適用されて一律で低く定められているため、有利に借入ができます。

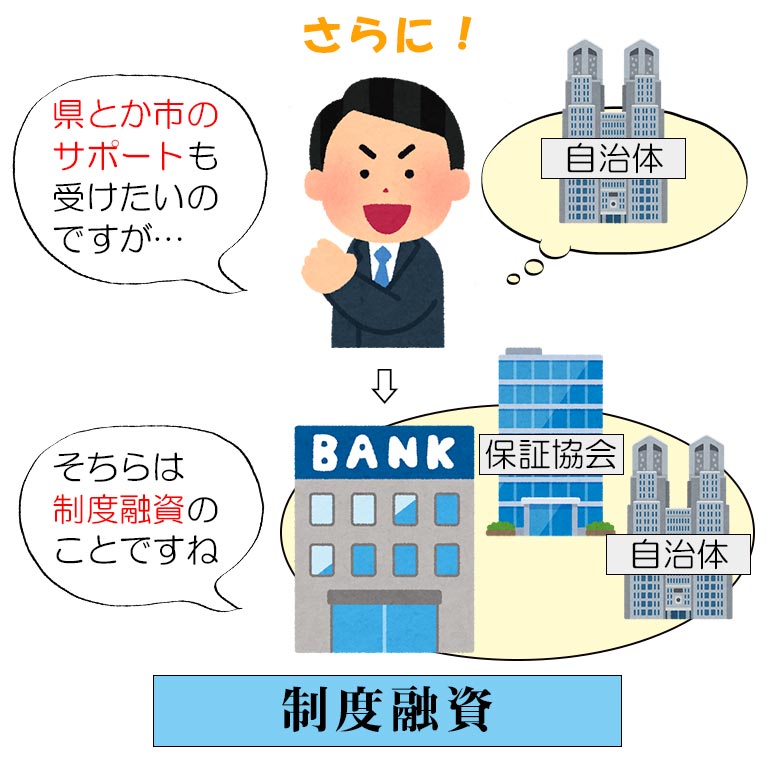

制度融資とは簡単にいうと、信用保証協会付き融資に対して地方公共団体がサポートしてくれる制度です。起業を目指す人たちを支援することで、地域の活性化を果たすことを目的としています。サポートしてくれる内容は各自治体によって異なりますが、「金融機関への資金援助を行い金利を低くする」「利子の補助を行って事業者の負担を少なくする」などです。制度融資は事業者にとって条件が有利になるありがたい制度ですが、都道府県が行うものと市区町村が行うものとでは審査期間が異なるケースがあるので注意しなくてはいけません。一般的に、市区町村が行う制度融資は都道府県と比べて手厚いサポートが受けられるケースが多いのですが、融資額の上限が低めで手間もかかり、審査期間が1ヶ月程度長くなるというデメリットがあります。開業時期をよく確認したうえで利用について検討するようにしましょう。

3.日本政策金融公庫

日本政策金融公庫の特徴は政府が全額出資して設立した金融機関で、創業支援や小口の融資を積極的に行うことを経営目標としていることです。通常の融資では少なくとも社長は保証人になるように要求されますが、日本政策金融公庫では融資にあたって無担保・無保証人なので、万が一会社が倒産したとしても日本政策金融公庫から借りたお金返す必要はありません。初めて起業する人でも安心して利用できるでしょう。日本政策金融公庫が行っている新規事業者向けの融資は主に2つです。

新創業融資制度

新創業融資制度は、これから事業を始める人、さらにはすでに事業を始めた人で起業後おおむね7年以内の人のうち、「雇用の創出を伴う事業を始める人」「現在勤めている企業と同じ業種の事業を始める人」「産業競争力強化法に定める認定特定創業支援等事業を受けて事業を始める人」「民間金融機関と公庫による協調融資を受けて事業を始める人」「本資金の貸付金残高が1,000万円以内」のいずれかの条件を満たしている創業者を対象にして、普通貸付よりも有利な条件で融資する制度です。

新創業融資制度はメリットが豊富にあります。まず、起業時に無担保・無保証人で融資を受けられる点です。銀行などの金融機関は申し込みの際に必ずと言ってよいほど担保や保証人を求められます。また融資決定が迅速で、申込みから支援開始まで1ヶ月程度で済むのが一般的です。信用保証協会付き融資の場合、保証協会と金融機関の2ヶ所での審査に対して、新創業融資制度の場合は日本政策金融公庫の審査のみなので、審査期間が短くて済みます。

※新創業融資制度についての詳しい記事はこちらをチェック!

起業時にオススメされる融資「新創業融資制度」とは?

中小企業経営力強化資金

中小企業経営力強化資金は「経営革新又は異分野の中小企業と連携した新事業分野の開拓などにより、市場の創出・開拓(新規開業を含む)を行おうとする人」や「自ら事業計画の策定を行い、中小企業等経営強化法に定める認定経営革新等支援機関による指導および助言を受けている人」を対象にした融資です。つまり簡単に言いますと弊社のような認定支援機関のサポートを受けて、起業する人が受けられる融資となります。

中小企業経営力強化資金のメリットを紹介します。まず、金利が1%台という低水準であることです。先程紹介した、新創業融資制度の金利も決して高いわけではありませんがそれよりもさらに約1%マイナスされた数値になります。また無担保・無保証人で2,000万円まで借入が可能である点も魅力的です。自己資金に関しても、新創業融資制度の場合には融資額の1/10以上の自己資金を要求されますが、中小企業経営力強化資金は自己資金要件なしとされております。ただし、申し込みの手続きの手間や融資までにかかる期間については新創業融資制度の方が優れているので、速やかな資金調達をしたいというときにはよく検討する必要があります。

※中小企業経営力強化資金についての詳しい記事はこちらをチェック!

自己資金がなくても受けられる融資?「中小企業経営力強化資金」とは?

創業時にオススメされる日本政策金融公庫の新創業融資制度と中小企業経営力強化資金を比較してみましたので、興味がありましたら確認してみてください。

新創業融資制度と中小企業経営力強化資金の完全比較

4.クラウドファンディング

クラウドファンディングとはインターネットを利用して自分のプロジェクトの賛同者から資金を調達する仕組みです。まず、どのような事業を計画しているのか、融資はいくらくらい必要なのか、ある程度明確な事業計画を立てます。次に、クラウドファンディングサイトはいくつも存在し、得意分野や手数料が異なりますので自分にあったサイトを見つけましょう。サイトが決まりプロジェクトを登録すると、それを閲覧し共感した賛同者が資金を支援してくれるといったのが大まかな流れです。斬新なアイデア等を持っていて、事業計画に自信があっても資金調達が困難で起業できない人などにとって、クラウドファンディングは非常に魅力的な資金調達方法でしょう。

※クラウドファンディングについての詳しい記事はこちらをチェック!

クラウドファンディングのやり方を簡単に解説します!

5.vc(ベンチャーキャピタル)

vc(ベンチャーキャピタル)とは、簡単に言えば未上場企業の将来的成長を期待して行う投資のことを指します。一般的な融資との違いは、利息の返済による回収ではなく、投資先企業の上場時に株式を売却することによるキャピタルゲイン(株式を売却することによる差額での儲け)を見込んだ融資である点です。つまりvcでは出資者に株式を渡すことにより、援助を受け資金調達を実現します。投資をする側もハイリスクながらハイリターンを期待しているため、企業の成長に必要な資金は惜しまず援助します。それを実現するためには、相手を説得できるだけの事業計画書の作成も重要になるのです。そして最も注意しなければいけないことは「早期の資金回収」の可能性です。一般的な金融機関の融資とは異なり、予定通りの経営成績が上げられない場合、早期に資金回収に踏み切られる可能性があるのです。起業家は、資金調達後も大きな責任を持つことになることを覚えておいてください。

※vc(ベンチャーキャピタル)についての詳しい記事はこちらをチェック!

vc(ベンチャーキャピタル)とは?基礎知識とメリット・デメリット

6.家族・知人からの借入

家族からの借入であれば、一定の理解も得られやすいので、金融機関に借入するよりも有利でしょう。知人も起業について理解してくれて、応援してくれるような間柄であれば貸してもらえる可能性はありますが家族に比べるとそこまで大きい金額の借入は難しいでしょう。ただし無理にお願いしたり返済が滞ったりするのは関係悪化の原因になりやすいため、誠実な対応が大事です。お金を貸してくれる側のリスクを下げるために複数の人から数十万円ずつ借りるのもいいですし、出資という形にして利益が出たら配当するなどの条件を付けてお願いするのもいいでしょう。くれぐれも、お金の切れ目が縁の切れ目とならないように注意してください。

起業資金の調達は慎重に

今回は起業時の資金調達の方法を6つ紹介してきましたが、信用保証協会付き融資(制度融資)または日本政策金融公庫での融資が現実的でしょう。他の方法を用いる場合は、それぞれの特徴をしっかり把握して、慎重に検討していきましょう。融資(出資)を引き出すまでの流れなども考慮して、決して焦らずに計画を立てることがおすすめです。自己資金が潤沢だとしても、事業を始めたら、突然に追加資金が必要になるケースもあります。資金計画は油断せずに、万が一に備える気持ちを持っておきましょう。

コメント