「日本政策金融公庫で創業融資を受けたい」

「公庫の審査基準を知りたい」

とお考えではありませんか?

日本政策金融公庫の創業融資は、一度断られてしまうとすぐに融資を受けることが難しくなってしまいます。

というのも融資が受けられなかった理由が解消されないと再申請ができないからです。

このページでは、年間60社(融資総額5億円)の起業サポート実績がある税理士法人が公庫の返済期間や自己資金要件、必要書類といった基本情報から審査基準、事業計画書の作り方までをご案内します。

「公庫の審査基準を把握して融資が受けられる可能性を高めたい」とお考えでしたら、ぜひチェックしてみてくださいね。

自己資金・経験・信用情報が重要?日本政策金融公庫の創業融資5つの審査基準

冒頭でもご案内しましたが、日本政策金融公庫の創業融資は、再度申し込みをしても審査に落ちた理由が解消されていなければ、融資が受けられません。

融資を申し込む前に以下の5つの審査基準をクリアしているかどうかをチェックしておいてくださいね。

・自己資金が十分にあること

・自己資金に見せ金がないこと

・起業する業種での経験が十分であること

・信用情報に問題がないこと

・事業計画がしっかりしていること

【審査基準①】自己資金が十分にあること

日本政策金融公庫の創業融資の審査基準の1つ目は、自己資金が十分にあることです。

「自己資金が十分にある」ということは事業に対する計画性があり、非常事態の資金も確保できているため、融資をしてもしっかり返済可能であると判断されます。

自己資金が十分にある状態とは、創業資金の総額に対して3割が具体的な目安です。

なぜなら、公庫が融資した創業企業を対象に実施した「新規開業実態調査」によると、創業資金総額の平均3割程度の自己資金が用意できていることが望ましい、とされているためです。

出典:日本政策金融公庫総合研究所|2018年度新規開業実態調査[pdf]

【審査基準②】自己資金に見せ金がないこと

日本政策金融公庫の創業融資の審査基準の2つ目は、自己資金に見せ金がないことです。

見せ金とは、自己資金として認められない借金やタンス預金等を通帳に預け入れて、自己資金が十分にあるように見せる行為です。

見せ金は絶対NGですし、そもそも通用しません。

というのも公庫の審査では、直近半年分の通帳開示を求められ、大きな金額の入金については内容を確認されるからです。

自己資金には、認められるものと認められないものがあるので、自分の自己資金に不安がある方は以下の記事をチェックしてみてください。

[blogcard url=”https://www.paton-l.com/founded-loan/ownfund/”]

【審査基準③】起業する業種での経験が十分であること

日本政策金融公庫の創業融資の審査基準の3つ目は、起業する業種での経験が十分であることです。

経験が十分あれば、起業してから会社を軌道に乗せられる可能性が高いと考えられます。

起業する業種での経験が十分であるとは、経験年数が6年以上かつ役職がついていたなどアピールできる実績があるということです。

ただし経験年数が6年以上とはあくまで目安。

というのも経験年数が6年未満であっても融資を受けられるケースがあるからです。

具体的には、他業種の経験を起業する業種に紐づけてアピールできたり、フランチャイズで起業したりすることです。

フランチャイズであれば、経験がなくてもフランチャイズ本部のサポートをしっかり受けられることを実績の代用とすることができますよ。

【審査基準④】信用情報に問題がないこと

日本政策金融公庫の創業融資の審査基準の4つ目は、信用情報に問題がないことです。

信用情報に問題がないとは、携帯電話代やクレジットカードなどの支払いに滞納や遅延がないということです。

滞納や遅延があると、創業融資の返済を滞納する可能性や、個人的な借金の借換目的ではないかと疑われてしまいます。

もし信用情報に不安がある場合は、以下の記事を確認してみてくださいね。

[blogcard url=”https://www.paton-l.com/founded-loan/cic-jicc/”]

【審査基準⑤】事業計画がしっかりしていること

日本政策金融公庫の創業融資の審査基準の5つ目は、事業計画がしっかりしていることです。

公庫が最も重視するのは、融資したお金がきちんと返済されるかどうかです。

事業計画書で返済の根拠を伝え、公庫を納得させる必要があります。

しっかりした事業計画書の作成方法については、日本政策金融公庫の創業融資を受けるために必要な事業計画書の作り方でご案内しますね。

日本政策金融公庫の創業融資に利用可能な2つの融資制度

日本政策金融公庫の創業融資には、2つの融資制度があります。

【融資制度①】新創業融資制度

日本政策金融公庫が創業融資として取り扱う融資制度の1つ目は、新創業融資制度です。

新創業融資制度は、これから事業を始めるまたは事業を始めて約2年以内の方が無担保・無保証人で最大1,000万円まで借りられる制度です。

詳しくは、「日本政策金融公庫の創業融資(新創業融資制度)の3つの基本情報」や「日本政策金融公庫の創業融資(新創業融資制度)の4つの要件」でご案内しますね。

【融資制度②】中小企業経営力強化資金

日本政策金融公庫が創業融資として取り扱う融資制度の2つ目は、中小企業経営力強化資金です。

中小企業経営力強化資金とは、新創業融資制度と同じく創業時に無担保・無保証人で最大1,500万円まで借りられる制度です。

新創業融資制度との違いは、以下の5つです。

・外部専門家(認定経営革新等支援機関)の指導が必要

・経過報告が必要

・フランチャイズは利用できない

・融資実行まで時間がかかる

※認定経営革新等支援機関とは、国が認定した、専門知識と実務経験がある支援機関(税理士、公認会計士、弁護士など)のことです。

この制度では、経過報告を経営革新等支援機関には半年ごと、日本政策金融公庫には1年ごとに行う必要があります。

フランチャイズに加盟せず、手間や時間がかかっても良い方なら、この制度の利用をご検討ください。

日本政策金融公庫の創業融資(新創業融資制度)の3つの基本情報

日本政策金融公庫で創業融資を受けるなら、無担保・無保証人、融資実行まで約1ヵ月の新創業融資制度を利用すべきです。

ココでは、新創業融資制度の3つの基本情報についてご案内します。

【基本情報①】返済期間は最長20年以内

新創業融資制度の基本情報の1つ目は、返済期間は最長20年以内ということです。

返済期間は、資金使途(資金の使い道)によって異なります。

設備資金の場合は20年以内、運転資金の場合は7年以内です。

資金使途については【要件③】資金使途が運転資金または設備資金であることで詳しくご案内しますね。

この返済期間には、据置期間という利息のみの支払期間を2年以内で設けることができます。

つまり、最長2年間は元本の返済を待ってもらえるということです。

据置期間を設けたい、据置期間についてもっと詳しく知りたい方は、以下の記事をチェックしてみてください。

[blogcard url=”https://www.paton-l.com/founded-loan/graceperiod/”]

【基本情報②】担保・保証人が不要

新創業融資制度の基本情報の2つ目は、担保・保証人が不要だということです。

担保と保証人が不要とは、万が一、会社が倒産してしまった場合でも、代表者に責任が及ばないということです。

もし担保を付けていけば、担保にしていた建物や土地を差押られてしまいますし、保証人になっていたら、会社に代わり、借入の残金を返済する必要があります。

これらの責任が及ばないということは、大きなメリットです。

【基本情報③】金利は約2%

新創業融資制度の基本情報の3つ目は、金利は約2%だということです。

新創業融資制度の金利は1.11~2.58%(令和元年9月現在)です。

基本的には基準利率が適応されますが、条件を満たすことで特別利率が適用されます。

たとえば、女性または若者(35歳未満)の場合やUターンなどにより地方で事業を始める場合には特別利率Aが適用されます。

| 区分 | 金利 |

|---|---|

| 基準利率 | 2.51~2.58% |

| 特別利率A | 2.11~2.18% |

| 特別利率B | 1.86~1.93% |

| 特別利率C | 1.61~1.68% |

| 特別利率E | 1.11~1.18% |

| 特別利率J | 1.46~1.53% |

| 特別利率P | 2.31~2.32% |

(令和元年9月2日時点)

日本政策金融公庫の創業融資(新創業融資制度)の4つの要件

日本政策金融公庫の新創業融資制度を利用するための4つの要件についてご案内しますね。

・職務経験または雇用予定があること

・借入上限額が3,000万円以内であること

・資金使途が運転資金または設備資金であること

・必要総資金の1/10以上の自己資金を用意できること

【要件①】職務経験または雇用予定があること

新創業融資制度の要件の1つ目は、職務経験または雇用予定があることです。

つまり、起業する業種を通算で6年以上の職務経験、または従業員を雇用する予定があるかということです。

正確には、以下のいずれかの要件に該当している必要があるので、確認しておいてくださいね。

雇用創出等の要件

1.雇用の創出を伴う事業を始める方

2.技術やサービス等に工夫を加え多様なニーズに対応する事業を始める方

3.現在お勤めの企業と同じ業種の事業を始める方で、次のいずれかに該当する方

(1)現在の企業に継続して6年以上お勤めの方

(2)現在の企業と同じ業種に通算して6年以上お勤めの方

4.大学等で修得した技能等と密接に関連した職種に継続して2年以上お勤めの方で、その職種と密接に関連した業種の事業を始める方

5.産業競争力強化法に規定される認定特定創業支援等事業(注1)を受けて事業を始める方

6.地域創業促進支援事業(注2)又は潜在的創業者掘り起こし事業の認定創業スクールによる支援を受けて事業を始める方

7.公庫が参加する地域の創業支援ネットワーク(注3)から支援を受けて事業を始める方

8.民間金融機関(注4)と公庫による協調融資を受けて事業を始める方

9.1~8までの要件に該当せず事業を始める方であって、新たに営もうとする事業について、適正な事業計画を策定しており、当該計画を遂行する能力が十分あると公庫が認めた方で、1,000万円を限度として本資金を利用する方

10.既に事業を始めている場合は、事業開始時に1~9のいずれかに該当した方

(注1)市町村が作成し、国が認定した創業支援事業計画に記載された特定創業支援等事業をいいます。詳しくは中小企業庁ホームページをご覧ください。

(注2)詳しくは、地域創業促進支援事業管理事務局(株式会社パソナ)ホームページまたは創業スクールホームページをご覧ください。

(注3)詳しくは、支店の窓口までお問い合わせください。

(注4)都市銀行、地方銀行、第二地方銀行、信用金庫または信用組合をいいます。

引用:日本政策金融公庫

https://www.jfc.go.jp/n/finance/search/yoken_shinsogyo.html

【要件②】借入上限額が3,000万円以内であること

新創業融資制度の要件の2つ目は、借入上限額が3,000万円以内であることです。

新創業融資制度の融資限度額は3,000万円(運転資金1,500万円、設備資金1,500万円)です。

ただし、実際には、3,000万円の上限まで融資を受けることは難しく、実質の上限は1,000万円です。

というのも、融資額が1,000万円までであれば支店決済ですが、1,000万円超の場合は本店での審査が入ります。

本店の審査はとても厳しいので、創業時にはまず通りません。

【要件③】資金使途が運転資金または設備資金であること

新創業融資制度の要件の3つ目は、資金使途(資金の使いみち)が運転資金または設備資金であることです。

運転資金とは、事業運営に必要な経費のことです。

具体的には以下のようなケースが当てはまります。

・人件費

・広告宣伝費

・仕入

など

設備資金とは、事業に必要な設備費のことです。

具体的には以下のようなケースが当てはまります。

・車両

・機械装置

・パソコン

・ホームページ作成費

など

【要件④】必要総資金の1/10以上の自己資金を用意できること

新創業融資制度の要件の4つ目は、必要総資金の1/10以上の自己資金を用意できることです。

例えば、必要総資金が1,000万円の場合、自己資金として100万円を用意する必要があるということです。

ただしあくまでも、この1/10は最低限のラインです。

【審査基準①】自己資金が十分にあることでもご案内しましたが、3割の自己資金を確保しておくことが、審査に通るための基準です。

先程の例(必要総資金が1,000万円の場合)ですと、300万円の自己資金が必要です。

日本政策金融公庫の創業融資(新創業融資制度)の申請に必要な書類

日本政策金融公庫で新創業融資制度を申し込む際に必要な書類を表にまとめてみました。

書類に不備があると再提出を求められてしまい、融資までの手間や時間がかかってしまいます。

正確な書類を提出できるように、しっかり準備をしてくださいね。

| 書類名 | 条件 | 入手方法 |

|---|---|---|

| 借入申込書 | 必須 | 公庫ホームページ |

| 創業計画書 | 必須 | 公庫ホームページ |

| 事業計画書 | 必須ではないが推奨 | 自作 |

| 見積書 | 設備資金を申し込む場合 | 設備を購入する業者 |

| 履歴事項全部証明書または登記簿謄本 | 法人の場合 | 法人登録のある管轄の法務局 |

| 不動産の登記簿謄本または登記事項証明書 | 担保を用意する場合 | 不動産所在地管轄の法務局 |

| 都道府県知事推薦書 | 借入申込金額が500万円以上で生活衛生関係の事業を営む場合 | 生活衛生営業指導センター |

美容店、すし店といった生活衛生関係の事業を営む、かつ借入申込金額が500万円を超える場合は、都道府県知事の推薦書が必要です。

・理容店

・美容店

・興行場(映画館)

・クリーニング店

・公衆浴場(銭湯)

・ホテル、旅館

・簡易宿泊所

・下宿営業

・食肉販売店

・食鳥肉販売店

・氷雪販売業(氷屋)

・すし店

・めん類店(そば・うどん店)

・中華料理店

・社交業(スナック・バーなど)

・料理店(料亭など)

・喫茶店

・その他の飲食店(食堂・レストランなど)

都道府県知事推薦書の発行は、生活衛生指導センターに申し込みます。

日本政策金融公庫の創業融資を受けるために必要な事業計画書の作り方7つのSTEP

日本政策金融公庫の創業融資を受けるために必要な事業計画書の作り方について、7つのSTEPでご案内します。

「誰が」「どのような事業を」「どこで」創業するのかがわかりやすいように書きます。

面談時に説明を求められた場合でも、すらすらと答えられるように自分の言葉で書くことが重要です。

イメージしやすいように画像を入れるので、PowerPointを用いると作りやすいと思います。

【STEP①】表紙を作成

【STEP②】代表者プロフィールを記載

【STEP③】営業予定地を記載

【STEP④】事業内容を記載

【STEP⑤】投資計画を作成

【STEP⑥】売上計画を作成

【STEP⑦】損益計画を作成

【STEP⑧】資金計画を作成

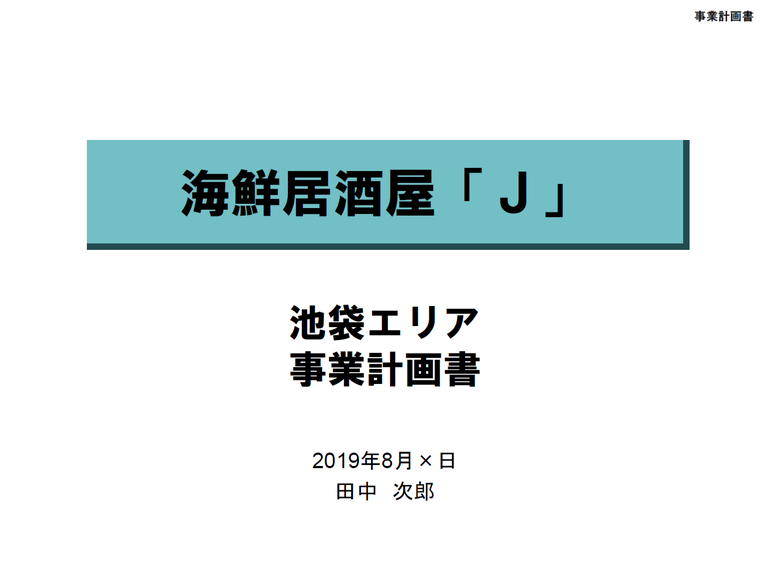

【STEP①】表紙を作成

事業計画書を作成するSTEPの1つ目は、表紙を作成するということです。

表紙には以下の5項目を記載します。

・サービス内容

・「事業計画書」であること

・作成年月日

・作成者名

イメージとしては、以下の画像を参考にしてみてくださいね。

サービス内容は、社名または店舗名だけで伝わらない場合は、入れてくださいね。

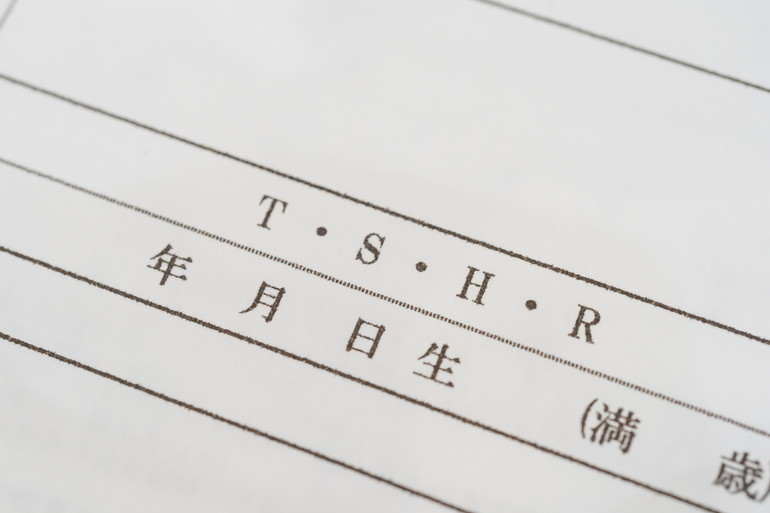

【STEP②】代表者プロフィールを記載

事業計画書を作成するSTEPの2つ目は、代表者のプロフィールを記載するということです。

代表者のプロフィールとして、以下を記載します。

・住所

・連絡先

・生年月日

・代表者の経歴

イメージとしては、以下の画像を参考にしてみてくださいね。

このページで最も重要なことは、代表者の経歴です。

ただ単に経歴を並べるのではなく、どんな事業でどんな経験し、実績を上げたのか、役職が与えられていたのか、また、創業する理由や創業に対する意気込みを含めて記載してくださいね。

もし起業する業種での経験が十分でない場合は、【審査基準③】起業する業種での経験が十分であることでもご案内しましたが、今まで自分が実績を上げてきたことを起業する業種に紐づけてアピールしてみてください。

【STEP③】営業予定地を記載

事業計画書を作成するSTEPの3つ目は、営業予定地を記載するということです。

営業予定地には以下の3項目を記載します。

・実際の営業予定地の写真

・ポイント

イメージとしては、以下の画像を参考にしてみてくださいね。

実際の営業予定地の写真があることにより、営業予定地のイメージがしやすいです。

また、面談後の現地調査(公庫の担当者が開業場所を訪れ、実際に存在しているか、事業の準備は順調かどうかの調査)を行う際に、公庫の担当者が迷わずに来られるようにという意味でも載せておいてくださいね。

ポイントでは、営業予定地がどんなところにあるのか、どんなエリア(近隣の店舗情報等)か、この営業予定地を選んだ理由をしっかり伝えてくださいね。

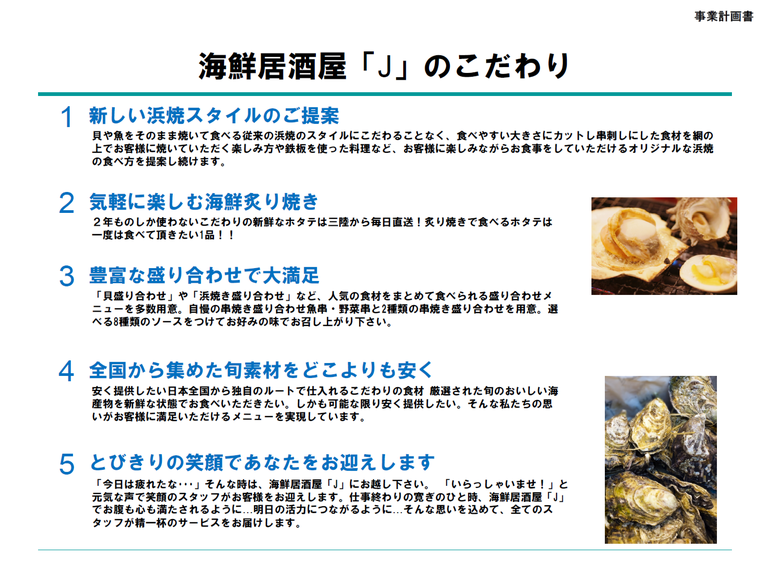

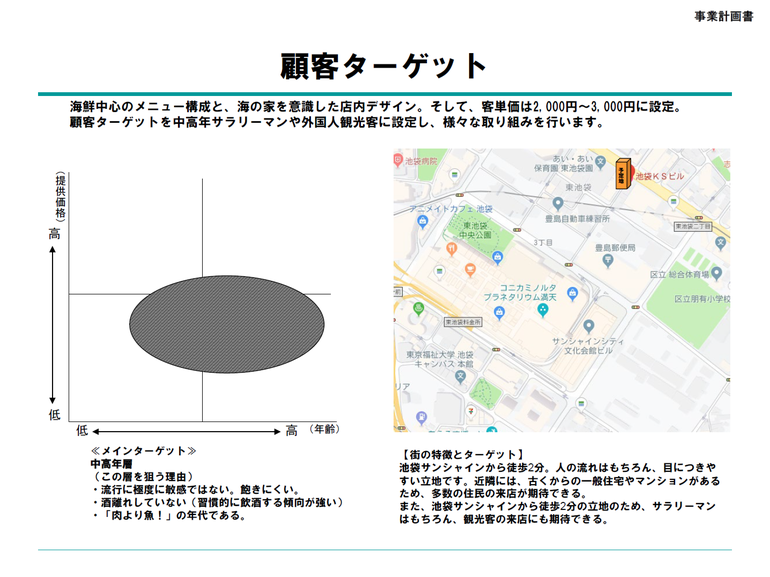

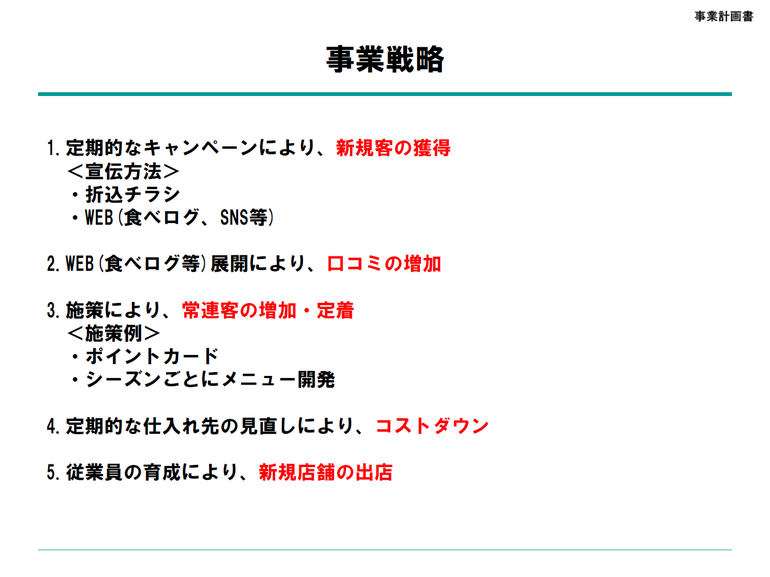

【STEP④】事業内容を記載

事業計画書を作成するSTEPの4つ目は、事業内容を記載するということです。

事業内容には以下の3項目を記載します。

・顧客ターゲット

・事業戦略

イメージとしては、以下の画像を参考にしてみてくださいね。

サービスを紹介しつつ、どんな特徴や強みがあるのか、競合他社との違いをアピールしてください。

近隣店舗の調査や周辺地域の分析をしっかり行い、根拠に基づく顧客ターゲットを選定してください。

また、ターゲット層の年齢と提供価格をグラフにするとわかりやすいです。(写真左図)

まずは、事業戦略として思いついたものをひたすら並べます。

そのうち、効率的であろう戦略の上位5~7つを軸として、アピールしてみてください。

もし、上記の5~7つの戦略がうまくいかなかった場合に備えて、他の戦略は消さずにとっておいてくださいね。

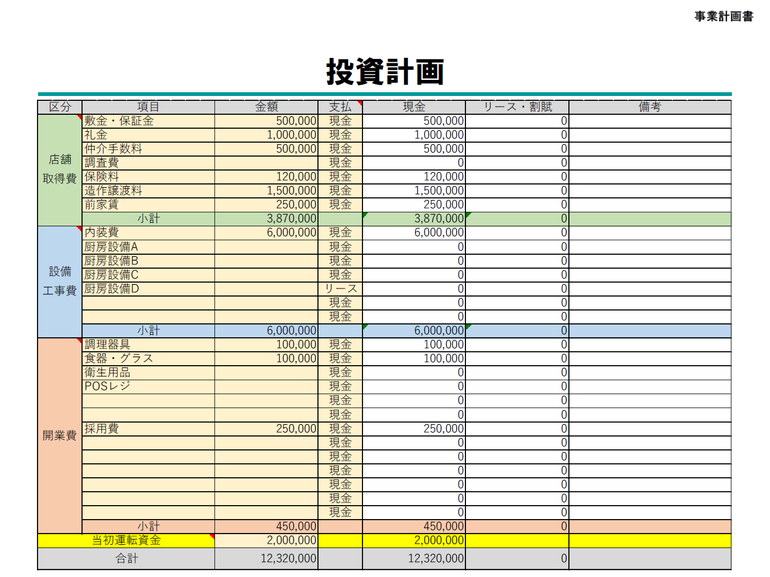

【STEP⑤】投資計画を作成

事業計画書を作成するSTEPの5つ目は、投資計画を作成するということです。

投資計画は、設備資金(店舗取得費、設備工事費、開業費)と運転資金が実際にどれくらい必要なのかを表したものです。

投資計画には、設備資金と運転資金の内訳、各項目にかかった金額、支払方法を記載してください。

イメージとしては、以下の画像を参考にしてみてくださいね。

設備資金は、店舗取得費、設備工事費、開業費の3つに区分けされます。

店舗取得費は、店舗を契約する際に必要な費用のことです。

<店舗取得費に該当するもの>

敷金・保証金、礼金、仲介手数料など

設備工事費は、店舗の内外装にかかる工事費、設備費のことです。

<設備工事費に該当するもの>

内装費、厨房設備など

もし、設備をリース契約する場合、支払方法を「リース」にしてくださいね。

開業費は、店舗取得費と設備工事費を除いて開業でかかった費用(1つあたり10万円以上)のことです。

<開業費に該当するもの>

調理器具、食器・グラス、衛生用品など

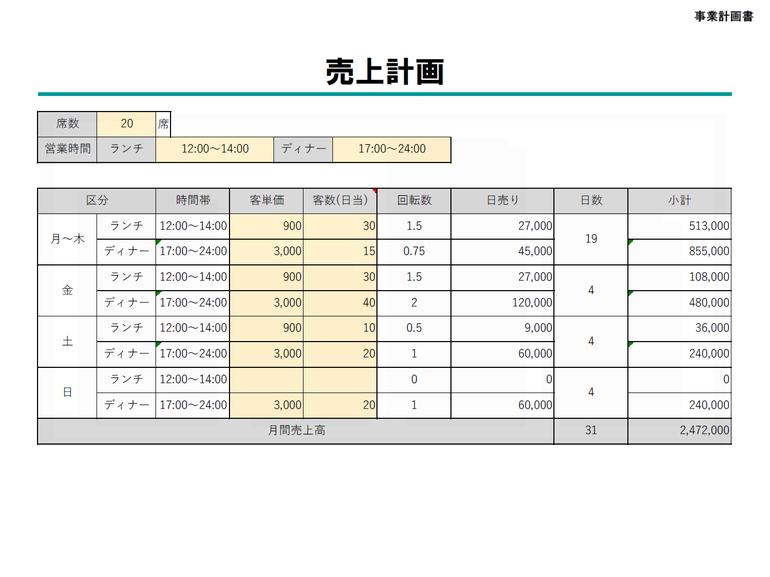

【STEP⑥】売上計画を作成

事業計画書を作成するSTEPの6つ目は、売上資金計画を作成するということです。

売上計画は、どれくらいの売上を出せるか表したものです。

売上計画は、客単価×来客数×日数で計算します。

曜日、時間帯(ランチ、ディナー)別に計算するとリアリティのある計画になります。

イメージとしては、以下の画像を参考にしてみてくださいね。

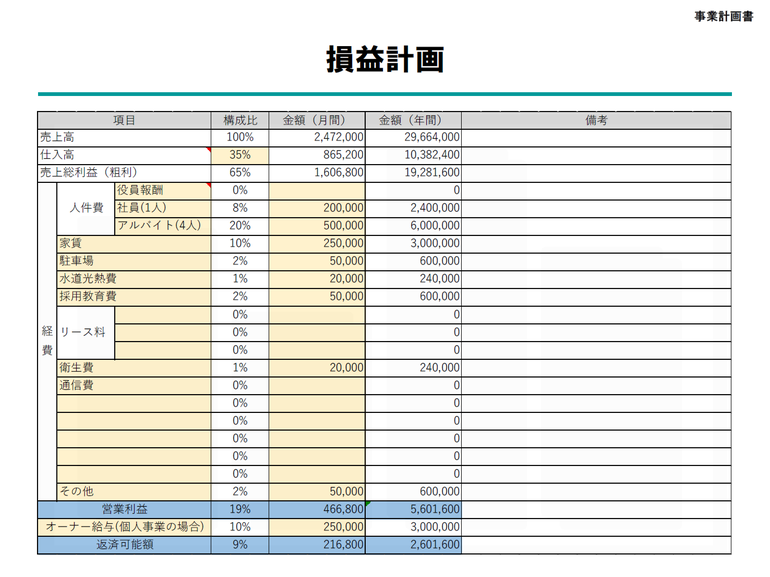

【STEP⑦】損益計画を作成

事業計画書を作成するSTEPの7つ目は、損益計画を作成するということです。

損益計画は、ひと月あたりの返済可能額を出すためのものです。

返済可能額は以下の計算式で求められます。

「売上高」-「仕入高」-「経費」=「営業利益」

「営業利益」-「オーナー給与」=「返済可能額」

イメージとしては、以下の画像を参考にしてみてくださいね。

仕入高は、飲食店の場合、30%前後です。

代表者の給与は、法人の場合は経費として、個人事業の場合は、オーナー給与として入力してくださいね。

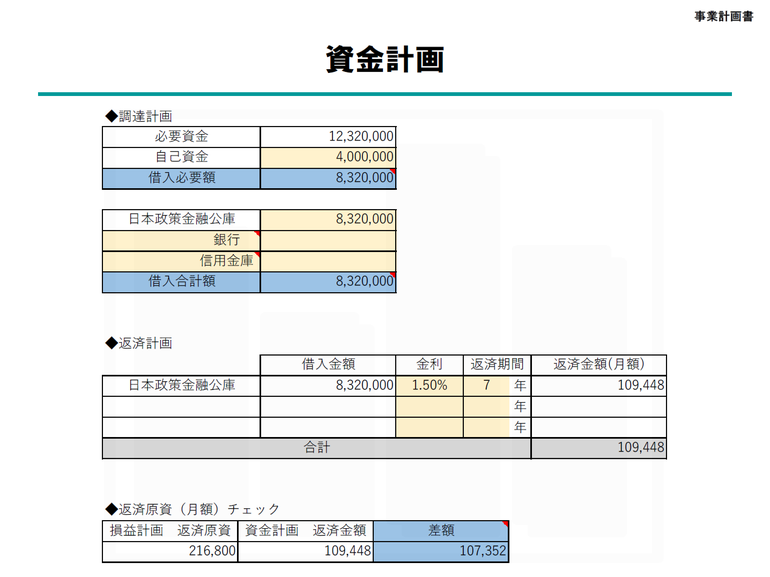

【STEP⑧】資金計画を作成

事業計画書を作成するSTEPの8つ目は、資金計画を作成するということです。

資金計画は、どれくらいの借り入れが必要かを表したものです。

借入必要額は以下の計算式で求められます。

「必要資金(STEP⑤の投資計画で算出した金額) 」-「自己資金」=「借入必要額」

イメージとしては、以下の画像を参考にしてみてくださいね。

必要資金が1,000万円まででしたら日本政策金融公庫のみで問題ありません。

もし超える場合は、他の金融機関からも融資を受ける=協調融資が必要です。

協調融資を利用することで、2,000万円までの資金計画が可能になります。

最後に、返済計画で算出した返済金額が損益計画で算出した返済可能額を上回っていないことをチェックしてくださいね。

融資審査に通るポイントを熟知している専門家へ依頼するのが効率的

ここまで、日本政策金融公庫の創業融資の審査に通るために抑えておくべきポイントをご案内してきました。

どの融資制度に申し込むのが最適なのかの判断や、審査担当者へ効果的にアピールできる事業計画書を作成するためには融資審査に熟知している専門家に依頼するのも1つの方法です。

起業サポート実績がしっかりしている税理士法人へのご相談をおすすめします。

日本政策金融公庫で創業融資を受けるためのまとめ

日本政策金融公庫で創業融資を受けるための5つの審査基準をご案内しました。

日本政策金融公庫の創業融資は、多くの資金の調達方法と比べてハードルが低いため、これから起業する人にとってとても頼もしい存在です。

これから融資を受けたいとお考えの方は、ぜひ参考にしてくださいね。

コメント